目次

家の買い替え(住み替え)にかかる税金の控除特例には併用できないものがある

大手不動産会社に勤務していたママライターが分かりやすく解説します

家を売却したときに売却益(譲渡所得)が出た場合、住民税と所得税が課税されます。

しかしマイホームの売却時には売却益を大幅に控除できる特例があるので、多くの場合で課税額をゼロとすることが可能です。 ただし売却益を控除することができる特例は、住宅ローン控除と併用不可。

そのため住宅ローンを組んで買い替え(住み替え)先の新居を購入した場合、どちらの控除特例を利用するべきかしっかりとシミュレーションをして比較・検討する必要があるんです。

住まいを売りたいな、マンションや一戸建てを買い替えたいなとお考えの方に、住み替えで失敗しないように是非一読してから進めてみてください。

こちらでは家の買い替えをした人が最大限に節税できるよう、各種控除特例を詳しく解説します。

基本的には住宅ローン控除を利用すべき

まずは、新居を買う時に利用できる住宅ローン控除を解説します。

住宅ローン控除とは

住宅ローン控除は、正式には「住宅借入金等特別控除」という減税制度です。

個人が住宅ローンを利用してマイホームの新築、取得または増改築をした場合で一定の要件を満たすときにおいて、その取得にかかる住宅ローンの年末残高の合計額を元として計算した金額を所得税額から控除するものです。(引用:国税庁)

控除額は住宅ローンの年末残高の1%で、最大40万円(長期優良住宅は50万円)。購入の翌年から10年間にわたって還付が受けられます。(なお消費税増税のための特別措置として、一定期間のみ13年間に延長されます。)

所得税から控除しきれない場合に限り、13万6500円まで住民税からも控除が可能です。

住宅ローン控除額をシミュレーションするときの注意点

住宅ローン控除額をシミュレーションする上でのポイントは、年末残高は年々減っていくこと。そして所得税と住民税が控除可能額に満たない場合は、控除されない部分が出てくることを認識することです。

例えば3,000万円の住宅ローンを組んだとしても毎年100万円ずつ年末残高が減っていくとすれば、初年度は3,000万円の1%の30万円、2年目は2,900万円の1%の29万円…と年々控除される額は減っていきます。

またこのケースで、例えば課税される所得税が15万円と住民税が5万円だとすれば、最大20万円しか控除されません。

つまり住宅ローン控除額をシミュレーションするには、控除を受ける人の年収から所得税と住民税を算出し、住宅ローンの返済計画を見て購入以後10年間の年末残高を把握することが大切です。

売却益の控除特例は住宅ローン控除と併用不可

さて続いて、買い替え前の家を売却したときの売却益を控除できる3つの特例を解説します。 何度もいいますが、売却益を控除する特例は、住宅ローン控除と併用不可。こちらもしっかりシミュレーションし、住宅ローン控除額と比較してどちらを適用させるのがお得か検討する必要があります。

譲渡所得の計算方法

「売却益」といっても、2,000万円で買った家が3,000万円で売れたときの差額ではありません。不動産を売ったことで得る利益のことを専門用語で、「譲渡所得」といいます。 譲渡所得の計算式は、次の通りです。少し難しい用語が出てきますが、この後、実際にシミュレーションしてみますので、ここはサラッと流して見ていただければOKです。

- 譲渡所得=譲渡収入金額-(取得費+譲渡費用)

- 譲渡収入金額:家の売却金額

- 取得費:家の購入金額と購入にかかる諸費用を合算したものから減価償却費相当額を引いたもの

- 減価償却費:建物部分の購入金額×0.9×償却率×経過年数

- 償却率:木造(自宅)0.031 コンクリート造(自宅)0.015

- 譲渡費用:家の売却にかかる諸費用

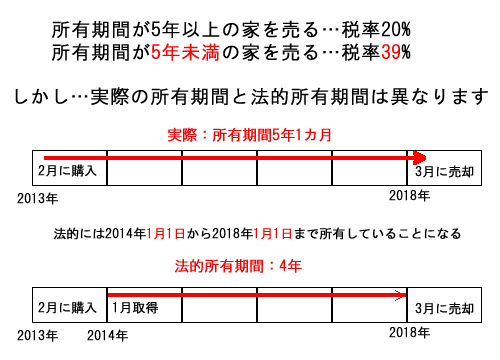

譲渡所得に住民税と所得税が課税されますが、税率は家を所有していた期間が5年超なのか、5年以下なのかで異なります。

| 所有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計 |

| 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 5年超 | 15% | 5% | 0.32% | 20.32% |

例えば500万円の譲渡所得が出たとしたら、その家の所有期間5年以下の場合、

500万円×39.63%=198.15万円

こんなにも税金がかかってしまうんですね。

売却益を控除できる3つの特例

譲渡所得にかかる税金は高額ですが、マイホームの売却時には譲渡所得を控除できる特例があります。

①3,000万円の特別控除

別名「マイホーム特例」ともいわれる特例制度です。一定の要件を満たしたマイホームの売却時には、譲渡所得が最大3,000万円控除されます。

②軽減税率の特例

3,000万円の特別控除を適用させても控除しきれない譲渡所得がある場合、売却したマイホームの所有期間が10年を超えているときに限り、課税される税率を引き下げることができます。

③買い替え特例

こちらの特例は厳密にいえば控除ではありませんが、買い替え前のマイホーム売却にかかる課税を、買い替え先の新居の売却まで繰り延べることができます。

売却益の控除額シミュレーション

では、譲渡所得にかかる税金をシミュレーションしてみます。

ケース

2,000万円(建物価格1,000万円)で買った新築マンション(コンクリート造)を10年後に3,000万円で売却

まず譲渡所得を計算しましょう。

譲渡所得=譲渡収入金額-(取得費+譲渡費用)

- 譲渡収入金額:家の売却金額

- 取得費:家の購入金額と購入にかかる諸費用を合算したものから減価償却費相当額を引いたもの

- 減価償却費:建物部分の購入金額×0.9×償却率×経過年数

- 償却率:木造(マイホーム)0.031 コンクリート造(マイホーム)0.015

- 譲渡費用:家の売却にかかる諸費用

ここに今回のケースを当てはめます。なおわかりやすくするため、売却にかかった諸費用は120万円、購入にかかった諸費用は80万円(各売買金額の4%)として考えます。

譲渡所得=3,000万円-{(2,000万円+80万円-135万円)+120万円}

これを計算すると、譲渡所得=935万円となります。

ここに、住民税と所得税の所有期間5年超の税率を乗じます。

935万円×20.32%≒190万円

今回のケースの課税額は、約190万円となりました。しかしマイホームの売却にはマイホーム特例が適用となるので、譲渡所得が最大3,000万円控除されます。今回のケースの譲渡所得は935万円でしたから、こちら全て控除され、結果として課税額はゼロとなります。

家の買い替えの税金は状況にあった控除特例の利用で節税を

住宅ローン控除と自宅売却にかかる税金の控除特例は併用ができないので、両者の控除額をしっかりシミュレーションしてどちらがお得か比較しましょう。

とはいえ売却時に課税されるのは、売却益が出たときのみ。購入した金額より高く売れることは稀ですので、売却損(譲渡損失)が出る方が一般的です。

マイホームの売却損は課税対象にはなりませんが、「マイホームを買い替えた場合の譲渡損失の損益通算及び繰越控除の特例」によって給与などの所得と損益通算が見込めます。損益通算の特例は住宅ローン控除と併用ができますから、売却益が出た場合に限り、どの特例を使うべきか検討する必要があるということです。

もし、売りたい家が古くローンの支払いが完了している親の家だとしたら、仲介という方法ではなく、買取という方法もあります。

買取のメリットは、不動産業者に買い取ってもらう為、内覧の手間も少なく、即金でお金が入ることです。その家はリノベーションをして「リノベーションマンション」として販売されます。もし、相続などで住む予定がないマンションの場合はこうした方法もご検討くださいね。

買い替え時の節約、節税で一番重要なこと

信頼できる不動産会社を見つけて進めましょう

いかがでしたか?節約のポイントがたくさんあります。家を買い替えたいと思っている時期は、子どもが大きくなったとか転勤とか何かしらご家族の変化のタイミングと重なります。

引っ越し代や新居のリフォーム代や場合によっては子どもの教育費など何かとこれからお金がかかる時期かもしれません。知らなかったというだけの大きな出費は避けたいですよね。

手順通り進めていても、資金不足の可能性はないわけではありません。不動産会社の中には契約欲しさに高い金額の査定額を出す会社もあります。その通りに売り出したら売れずに大幅に値下げをして、家を手放す方もいるでしょう。こうした不動産会社がいる理由は、不動産会社は仲介手数料が売り上げになるからです。

購入希望者がいたのに契約がキャンセルになる可能性もあれば、引渡しのタイミングがずれて賃貸マンションなどで仮住まいしなければならない場合もあります。

不動産物件の買い替えで節約する場合に、一番重要なのは信頼できる不動産会社を見つけることかもしれません。経験豊富な担当者でしたら、売却の流れや税務の相談もできます。