目次

誰もがいつか親がなくなります。その後に残った家を受け継ぐために家族全員による一大イベントが「相続」だと言えます。相続税は発生するのかしないのか、またその額はいくらか?そこで今回は相続を迎えた方、事前に準備をされている方に向けて相続税の簡単な計算方法についてまとめました。

相続税はお金持ち家庭だけではなくなりました

2015年から税制改正で相続税対象者が増加

2015年1月1日以降に相続が発生した方は税制改正によって前年までは相続税の課税対象にならなかった方でも納税義務が生じるようになりました。以前は土地、家、現金、株価などの資産の合計が8,000万円以下の場合は相続税が発生しませんでした。

ところが税収入アップのために税制が変わって相続税が発生する人が増えたのです。

- 「親父が亡くなって相続が発生したけど、持ち家をどう評価するのかがわからない」

- 「相続発生後10カ月以内に申告だけど、別荘地はどうやったら評価できるのか」

- 「借地権付建物を相続するのだけど、どう評価すればいいの?」

不動産の評価額は特にわかりずらいと認識されているようです。

今回は初めて見る方でもわかる不動産の相続税計算方法についてお話していきます。

初心者でもわかる!不動産を相続した時の相続税計算方法

実家の家は土地と建物を別々に計算するのが基本ルール

ここでは実家の家や土地について説明します。それ以外にも株や現金、借金など相続の対象になるものがありますが、そちらは税務の専門家である税理士の方に相談してくださいね。

では、相続する不動産についての話をはじめます。

家を買うときは、「土地付き一戸建て●●万円」「マンション●●万円」と建物=不動産を購入している感覚になりがちですが、不動産はその建物がたっている土地と建物それぞれ別で評価します。

「こんな古いしボロボロの家だから価値がないよ」

と思っていても立地がよければ土地の評価額は高いでしょう。

「父が買ったころは人気のニュータウン。リフォームしているし高いのでは?」

と思っていても今の土地の評価額が安ければ安いかもしれません。

相続税の計算方法を確認しよう

話を不動産に向ける前に、相続税の計算式はこちらです。

(相続財産の合計額-基礎控除額)×税率=相続税額

ここで基礎控除の部分が平成27年1月1日以降変わったのです。基礎控除額が下がりました。

基礎控除とは?

相続税は亡くなった親族の財産全てに課税されるわけではなく、基礎控除以上の財産に課税されます。現行制度の基礎控除額の計算式は

基礎控除額 3,000万円 + 600万円 × 法定相続人数

すると法定相続で、相続人が3人いると仮定した場合の基礎控除額は

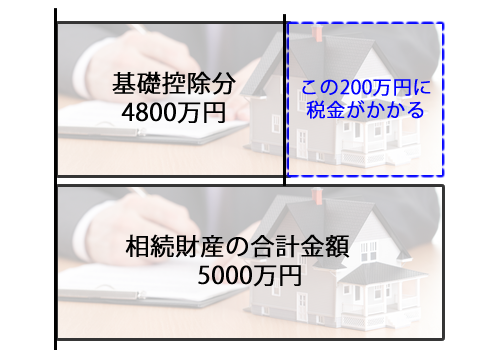

基礎控除額 3,000万円 + ( 600万円×3人 ) = 4,800万円

となります。もし、亡くなった方の全財産が5,000万円の場合の相続税は

(5,000万円-4,800万円)×税率 =相続税額(20万円)

で計算できます。

税率は1,000万円以下は10%、3,000万円以下は15%ですが、配偶者の場合は税率が下がります。また法律で税率も変わりますので、税理士さんに相談をおすすめします。

不動産の相続税評価額計算方法とは

前述した通り、不動産の相続税評価額は土地と建物をそれぞれ別個に計算して加算しますので、まず建物について説明します。

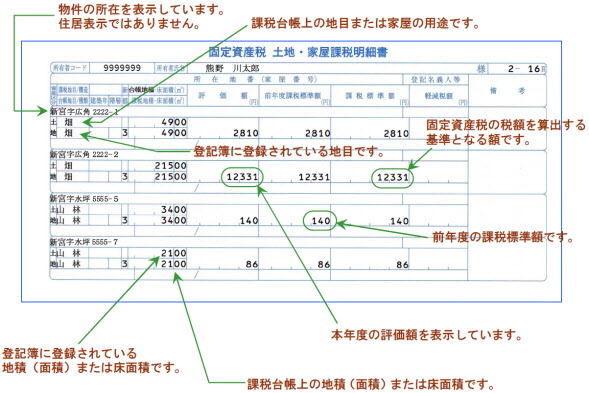

建物の評価額は固定資産評価額

建物は簡単です。「固定資産評価額」=建物の価値です。 GW後ぐらいに市役所等から届く固定資産税の納税通書に記載されておりますし、もしどこにあるか分からない場合は役場の税務課、東京都の場合は都税事務所に行って固定資産評価額証明書を発行してもらいましょう。

土地の評価額を計算する

土地の評価額を計算するためには相続税路線価表を見る方法と、倍率方式という2種類の方法があります。絶対ではないのですが、目安は都会は相続税路線価で計算し、田舎は倍率方式で計算のケースが多いです。

相続税路線価の調べ方

都市部はだいたい路線価で土地を評価します。ちなみに東京都の路線価図は以下の国税庁HPにあります。

(出典:国税庁 平成29年分財産評価基準 路線価表)

相続税路線価は国税庁が道路の路線ごとに価格を決めて発表したもので、おおよそ地価公示価格の80%が目安となっています。不動産業者の売買金額と比較すると都内は安い傾向にありますが、地方の場合は公示価格が売買価格より高い場合もあります。

路線価×面積で評価額が正確に決まるわけではなく、土地の形状などで金額が変わります。

倍率方式での土地評価額の調べ方

田舎(倍率方式のエリア)では固定資産税評価額に評価倍率を乗じた額を相続税の評価額とします。固定資産税に関しては先ほど説明したGW後に送られてくる「固定資産税納付通知書」に記載されております。3年ごとに見直しがあるので、相続のタイミングでは最新の価格で計算してください。

不動産の相続税計算は土地と建物とに分けて計算する

分からなければ相続に詳しい税理士さんへ

不動産は土地と建物の複合物なので土地と建物と別々に評価額を計算して合算します。建物は固定資産税評価額がそのまま評価額となりますので土地の計算が重要です。形状や間口奥行の補正率は国税庁HPなどにも記載がありますが、国税庁TAXアンサーに電話するか税理士に相談する事をお勧めします。