目次

不動産売却時、確定申告が不要のケースは?

ご存知でしたか?不動産売却しても利益がなければ確定申告は不要

不動産を売却して利益が出たら、利益額に対して税金が課されます。一方、利益がなければ確定申告する必要はありません。そこで本記事では……

- 不動産売却時の譲渡所得の計算方法や確定申告が不要になるケース

- 譲渡所得がマイナスでも確定申告しておいたほうが良いケース

この2点を詳しくお伝えします。少しの手間で得する情報なのでぜひご覧ください。

不動産売却で利益が出たら確定申告

譲渡所得の計算式

不動産(土地や建物)を売却すると、以下の計算式で「土地や建物の譲渡所得」を求める必要があります。

譲渡所得=売却価格 – 取得費 – 譲渡費用 – 特別控除

不動産売却価格

売却価格は、売買契約書などに記載されている価格と考えてよいです。たとえば、3,000万円で売却したのであれば3,000万円を計上します。

取得費

取得費は売却した不動産を取得した時に要した費用です。たとえば、不動産を3,000万円で購入し経費が100万円かかったのなら、取得費は3,100万円となります。取得費には売買契約書に貼付した印紙代、登記費用、不動産取得税なども含まれますので、細かく積み上げていくと良いでしょう。

場合によっては、ほかの物件を契約していて、より良い物件が欲しくなって最初の物件を解約した時の……いわゆる「違約金」を取得費にすることも可能です。ただし、建物に関しては年数が経過したことによる劣化分を減価償却費として見る必要があります。

建物2,000万円、土地1,000万円で購入したものが、売却時には建物の価値が400万円まで下がっていたとしましょう。また、この物件を購入する際にかかった経費は100万円とします。

このケースの取得費は、建物400万円、土地1,000万円、各種経費100万円で、合計1,500万円です。

譲渡費用

譲渡費用は、売却した時に要した仲介手数料や整地費用などです。ここでは譲渡費用が100万円かかったと想定します。

特別控除

最後の「特別控除」は一定の要件を満たすと得られる優遇制度です。特別控除については後で解説します。

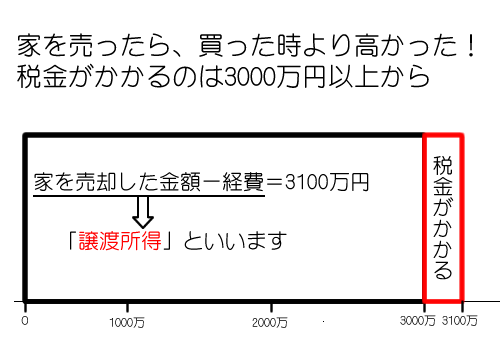

譲渡所得がプラスであれば確定申告が必要

最も重要なのは、譲渡取得を計算した時にプラスになっていたら確定申告が必要という点です。買った値段よりも不動産を高く売ったら、確定申告を行わなければならない。そんな可能性が生まれます。では、ここまでの例を元に、特別控除を除いた譲渡所得を計算してみましょう。

3,000万円(売却価格) – 1,500万円(取得費) – 100万円(譲渡費用)

=1,400万円(譲渡所得)

このケースの譲渡所得は1,400万円です。プラスなので、この1,400万円には税金が課されます。

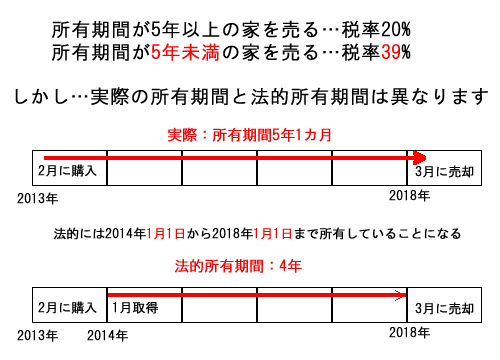

譲渡取得に課される税率

税金がかかると知れば、気になるのは税率。譲渡取得にかかる税金は、不動産を所有していた期間で変わります。詳しくは、以下の画像をご覧ください。

売却した不動産の所有期間が5年以下の場合の税率は、39.63%(短期譲渡所得)。

一方、5年を超えて不動産を所持していた場合は、20.315%(長期譲渡所得)と多少税率が下がります。ここでは、長期譲渡所得が適用されるとします。すると、納税額は1,400万円の20.315%。284.41万円です。

不動産売却したら不要でも確定申告をしたほうがいい?

確定申告にメリットがあるケース①:取得費や譲渡費用でマイナス

取得費や譲渡費用だけで譲渡所得がマイナスとなるケースもありますが、この場合も確定申告の際にメリットがあります。譲渡所得の計算の結果がマイナスということは、売却価格より取得費や譲渡費用が大きかったということ。たとえば、以下のようなケースです。

- 売却価格:3,000万円

- 取得時の価格:5,000万円(建物3,000万円、土地2,000万円)

- 取得時の経費:100万円

- 減価償却後の取得費:3,600万円

- 譲渡費用:100万円

この具体例では、譲渡取得が

3,000万円(売却価格) – 3,600万円(取得費) – 100万円(譲渡費用)= -700万円

とマイナスでした。先程説明したように、マイナスの場合は税金を支払う必要がありません。ただし、確定申告はしたほうが良いです。理由は後述します。

確定申告にメリットがあるケース②:3,000万円特別控除が適用できるとき

マイホームの売却では、一定の要件を満たすと「3,000万円特別控除」の適用を受けることができます。

仮に譲渡所得がプラスになり税金を支払う義務があっても、3,000万円特別控除の適用を受けられたら、譲渡取得がゼロなる。そんなケースも多いです。具体例を紹介しましょう。

譲渡所得=3,000万円(売却価格)-1,500万円(取得費)-100万円(譲渡費用)-3,000万円(特別控除)

特別控除を加味すると譲渡所得は0円。もちろん、税金を納める必要はありません。

ただし、「3,000万円特別控除」は要件を満たせば適用を受けられるものではなく、適用を受けるためには確定申告をする必要があります。つまり、税金をゼロにするために確定申告をします。

3,000万円特別控除の適用を受けるための要件

3,000万円特別控除の適用を受けるためには、売却する不動産がマイホームである必要がありますが、それには以下の要件を満たす必要があります。

- 売却時に実際に住んでいるマイホームを売却した時

- 住まなくなってから3年後の年末までに売却した時

- 住まなくなってから建物を解体した際には②の範囲内で建物を解体してから1年以内に土地の売却に関する売買契約が締結されている時

- 単身赴任の場合は配偶者が居住していれば良い

関連記事

不動産売却すると確定申告不要でも税務署から問い合わせがあることも

なお、譲渡所得がマイナスの場合は、確定申告する必要がありません。ただし、確定申告をするメリットのない場合でも、税務署から確定申告に関する問い合わせの電話が来ることもあります。

この場合、売却価格を示す売却時の売買契約書や、取得費を示す購入時の売買契約書などを用意して回答すれば大丈夫です。

不動産売却で損が出ても確定申告したほうが良いケース

損益通算と繰越控除について

なお、譲渡所得がマイナスの場合、売却する不動産がマイホームであるなど一定の要件を満たす場合には、確定申告したほうがお得です。

損益通算

不動産を売却すると譲渡所得として計算する必要がありますが、通常、譲渡所得がマイナスとなっても給与所得など他の所得と合算することはできません。

しかし、「売却した不動産がマイホームである」などの一定の条件を満たした時は、譲渡所得のマイナス分を給与所得などの他の所得から差し引ける特例があります。これが損益通算です。非常に大きなメリットがありますので、必ず確定申告することをおすすめします。

繰越控除

また、損益通算しても、まだマイナス分が残る時は、売却した年の翌年以降3年に亘ってマイナス分を繰り越すことが可能です。これを繰越控除と言います。

たとえば、給与所得400万円の方が不動産を売却した結果、譲渡所得が-1,500万円となったケースを想定すると、4年間の所得額は以下のようになります。

| 売却した年 | 1年後 | 2年後 | 3年後 | |

|---|---|---|---|---|

| 給与取得 | 400万円 | 400万円 | 400万円 | 400万円 |

| 譲渡取得 | -400万円 | -400万円 | -400万円 | -300万円 |

| 取得の合計 | 0万円 | 0万円 | 0万円 | 100万円 |

| 繰越控除の残 | -1,100万円 | -700万円 | -300万円 | 0万円 |

なお、本特例の適用を受けるためのマイホームの定義は3,000万円特別控除と同じです。

関連記事

不動産売却は税金の相談もできる不動産会社を選ぼう

不動産売却のご予定ができた時は、安心して税金のことまで相談できる不動産会社を選びましょう。不動産一括査定サイトを使うと複数の不動産会社の比較が可能。より自分の目的に合った不動産会社を見つけられます。

都会の物件であればソニー不動産とYahooが共同で運営しているおうちダイレクトがオススメです。セルフ売買といって仲介手数料0円の売却のプランもあります。

もう1つおすすめしたいのはLIFULL HOME’Sが運営しているHOME’Sです。こちらは約2,800社の不動産会社が登録しておりどんな会社なのか説明も具体的です。

不要と思っても、不動産売却した年は確定申告

不動産売却時、確定申告が不要かどうか……税理士などの専門家に相談!

この記事では以下の内容を紹介しました。

不動産を売却した際、譲渡所得がマイナスであれば確定申告の義務はありません。しかし、売却する不動産がマイホームであるなど、一定の要件を満たす場合はマイナスの場合でも確定申告することで損益通算と繰越控除を受けられる可能性があります。

また、取得費における減価償却の計算などは、やや複雑な計算となるため、計算の誤りが心配です。基本的には譲渡所得がプラスでもマイナスでも確定申告しておくことをおすすめします。

(参考サイト:三井不動産リアルティ/マイホームを売った時の5つの特例)

監修者:鈴木 良紀

経歴:東京理科大学卒業。大手ゼネコン、ディベロッパー、不動産ファンドを経て、(株)ウィルゲイツインベストメントの創業メンバー。不動産、法律に広範な知識を有し様々なアセットのソリューションにアプローチ。保有資格:宅地建物取引士、ビル経営管理士、一級土木施工管理士、測量士補。執筆活動:投資僧