目次

親の家の売却は自分の家と手順が違う

親の実家を売却するときには、自分の家を売却するときの諸費用・税金に関して異なる点があります。結論からいうと、仲介手数料・登記関係費用・測量に関する諸費用・譲渡所得税という4つの費用の中で、特に後半の測量・譲渡所得税は重要です。そこでこの記事では、親から相続した家を売却する際に気を付けるべき、上記4つの項目について詳しく解説していきます。

諸費用

まず、親の実家を売却するときの諸費用は以下の点です。

- 仲介手数料

- 登記関係費用

- 測量に関する費用

この諸費用に関しては、親の実家であろうが自宅であろうが基本的には変わりません。ただし、通常の不動産売却時は測量に関する費用をわざわざピックアップしないので、実家売却の際はその点に注意しなければいけません。

仲介手数料

仲介手数料は、売買価格によって以下のようにパーセンテージが決まっています。

| 売買価格 | 仲介手数料率 |

| 200万円未満 | 売買金額×5% |

| 200万円超~400万円以下 | 売買金額×4%+2万円 |

| 400万円超 | 売買金額×3%+6万円 |

上記には消費税がかかりますので、たとえば実家を4,000万円で売却できたら「4,000万円×3%+6万円=126万円」に消費税(10%)が加算されて138.6万円となります。

また、上記は不動産会社が売主・買主に請求して良い上限になるので、このパーセンテージ以下であればいくらでも構いません。多くの不動産会社は上記のパーセンテージで請求しますが、パーセンテージを低く設定している不動産会社もあるので覚えておきましょう。

登記関係費用

実家の売却における登記関係費用とは、抵当権抹消における以下2つの項目になります。

- 登録免許税:不動産1個につき1,000円

- 司法書士報酬:司法書士事務所による

抵当権とは、住宅ローンを組んだときに金融機関が設定している担保設定のことです。

測量に関する費用

自宅の売却時にはあまりピックアップされませんが、実家を売却する場合は測量に関する費用も頭に入れておきましょう。というのも、実家を売却するときは、築古戸建のケースもあります。その場合は、隣家や隣接している道路の境界確認や測量が大分昔の可能性があるのです。

たとえば、築50年の実家を相続するなら、その土地の測量は50年以上前に行われたものでしょう。そうなると今の測量と精度が異なるので、測量し直す必要があります。これは、実家の売却以外にも同じことがいえますが、実家の売却は測量をし直す可能性が高い点を認識しておきましょう。

測量費用は、土地の広さや測量士によって異なりますが、10万円単位の費用になります。また、一般的には仲介を依頼する不動産会社に測量士を紹介してもらうケースが多いです。

実家の売却に伴う税金について

実家の売却に伴う税金については、譲渡所得税に関する以下を知っておくべきです。

- 譲渡所得税率

- 譲渡所得の計算

- 3,000万円の特別控除の適用条件

上記については、実家ではなく自宅を売却したときにも同じことがいえます。しかし、「譲渡所得の計算」や「3,000万円の特別控除の適用条件」に関しては、実家を売却するときならではの注意点があるので気を付けましょう。

譲渡所得税率

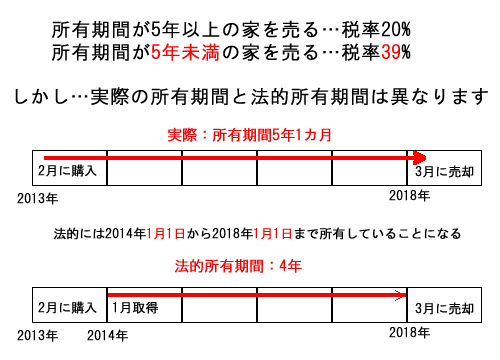

まず、譲渡所得税率に関して解説します。実家を売却した年の1月1日時点での保有期間が5年超であれば長期保有となり、5年以下であれば短期保有です。なお、この保有期間のカウントは被相続人(亡くなった人)の保有期間となります。

| 税の種類 | 長期保有 | 短期保有 |

| 所得税率 | 15% | 30% |

| 復興特別所得税率 | 所得税額×2.1% | 所得税額×2.1% |

| 住民税率 | 5% | 9% |

譲渡所得の計算

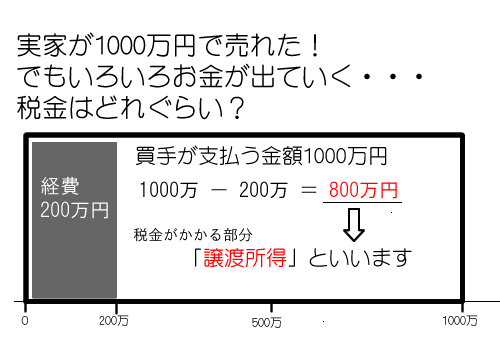

そもそも譲渡所得税がかかるのは、以下の計算式で譲渡所得を計算したときにプラス(利益あり)になるときです。

譲渡所得=(売却価格-売却時の諸費用)―(購入時の価格+購入時の諸費用-減価償却費用)

実家売却ならではの注意点

実家売却ならではの注意点は、不動産の取得費用が不明ときは、前項の「(購入時の価格+購入時の諸費用-減価償却費用)」の部分が以下に置き換わる点です。

「売却価格×5%」

要は、取得費用が大きく減額されてしまいます。そのため、必然的に譲渡所得額が高額になるリスクがあり、それに伴い譲渡所得税額も高額になる可能性があるということです。これは通常の不動産売却時も同じですが、実家売却時の方が取得費用不明というケースは多いでしょう。

取得費用が不明な場合の譲渡所得税

たとえば、売却価格が3,000万円で売却時の諸費用が120万円、購入時の価格が3,200万円で購入時の諸費用が130万円、および減価償却費用が500万円だとします。しかし、この状況で物件の取得費用が分からない場合は以下のように譲渡所得額が大きく変わるのです。

- 取得費が分かる:(3,000万円-120万円)-(3,200万円+130万円-500万円)=50万円

- 取得費用が分からない:(3,000万円-120万円)-(3,000万円×5%)=2,730万円

実家売却時は購入価格を証明できる書類をチェック

前項のように、実家売却時で購入価格が不明な場合…言い換えると、購入価格を証明できる書類がない場合は、譲渡所得(税)が高額になるリスクがあります。そのため、実家売却時は購入価格を証明できる以下の書類は前もって探しておきましょう。

- 当時の売買契約書

- 不動産の購入時の入出金が分かる通帳

マイホームを売った時の特例

次に、譲渡所得税に関する特例である、マイホームを売った時の特例(3,000万円の特別控除)について解説します。

- 3,000万円の特別控除とは?

- 実家売却時の注意点

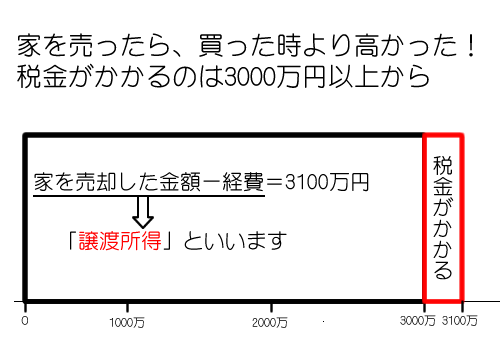

3,000万円の特別控除とは?

3,000万円の特別控除とは、その名の通り譲渡所得を3,000万円マイナスする特例になります。譲渡所得が3,000万円を超えるケースは少ないので、この特例を利用できれば実家の売却でも譲渡所得がゼロになるケースは多いでしょう。

ただ、上述のように取得費用が分からないと、譲渡所得が3,000万円を超えるケースもあります。仮に、譲渡所得が3,500万円でこの特例を利用できれば、譲渡所得は3,000万円控除されるので500万円となります。

関連記事

実家売却時の注意点

この3,000万円の特別控除を利用する条件には、実家売却ならではの以下の注意点があることを知っておきましょう。

- 平成28年4月1日~令和5年12月31日までの売却

- 昭和56年5月31日以前に建築された

- 相続開始時に被相続人以外に居住者がいない

- 相続開始から3年後の12月31日までに売ること

- 売却代金が1億円以下であること

- 売却時に一定の耐震基準を満たすものであること

- 親子などの近親者への売却ではないこと

ほかにも諸条件があるので、詳しくは国税庁のホームページで確認ください。上記のように、特に「相続開始から売却までの期間」に条件があることや、「売却時に一定の耐震基準を満たすもの」であることなどの条件がある点は覚えておきましょう。

相続した親の家の売却について

生前にきちんと確認しておきたい

この記事では以下の内容を紹介しました。

このように、実家売却時の諸費用は通常とほぼ同じですが、測量に関する費用だけ注意しておきましょう。また、譲渡所得税に関しては、特に取得費用が分かる資料があるかどうか?3,000万円の特別控除を利用できるかどうか?は重要なポイントなので、売却前に必ずチェックしておく必要があります。

関連記事

相続時の不動産売却:税金の特例を賢く使おう!