目次

実家の扱いに悩む30代から60代の方のために、実家の売却や税金に関して分かりやすく説明をしました。事前に知っていれば節税できたものを、知らなかったために多く税金を負担してしまった……。

そんなことにならないために、実家を売るときの参考にしていただければ幸いです。

実家を売る時に節税はできる?

実家を売る時に使える控除を知りたい

- 「実家を売ることにしたけれど、税金はどれくらい?」

- 「自宅じゃないから売却時の税金が高そう」

- 「簡単にできる節税の方法はないだろうか」

実家を売るだけでも大変なのに、さらに税金問題も

遺産として遠い土地の実家を相続しても、仕事を辞めて実家に転居する方はごくわずかでしょう。多くの人は実家を売るだけで四苦八苦してしまいます。また、やっと売却できたと思っても今度は不慣れな税金の扱いで七転八倒……。相続や不動産売却に関する税金は確かに難しいです。

しかし、昨今の空き家問題に関連して、相続した地方の実家の売却にも優遇措置が取られています。この記事では相続した実家を売る時の税金や節税に使えるお金のノウハウをシンプルに説明します。

実家を売る時の税金と控除:4つのポイント

実家を売る際の税金対策ポイント①:子が住んでいた住宅かどうか

相続によって取得した実家を売る場合、子がその家を自宅として居住していたか、居住していなかったかによって税金に違いが出ます。どちらの場合も売却によって発生した譲渡所得に対して所得税・復興特別所得税と住民税が課税されます.

ただし、子が自宅として居住していた場合は「居住用財産」とみなされ、以下の特例の対象となります。

- 3,000万円の特別控除の特例

- 10年超所有の場合の軽減税率の特例

- 特定の居住用財産の買換え特例

- マイホームの買換えの場合の譲渡損失の繰越控除

- 特定居住用財産の譲渡損失の繰越控除

自分が対象なのかをまずチェック

一方、子がその住宅に居住していなかった場合は上記の特例は受けられず、原則として譲渡所得への所得税・復興特別所得税と住民税がそのまま課税されます。

実家を売る際の税金対策ポイント②:所有期間の管理

相続した実家を売却して利益が出た場合、譲渡所得税や住民税などの税金がかかります。

ただし、同じ金額で売却したとしても、所有期間によって売却益にかかる税率が異なるので注意。短期譲渡(5年以内)か長期譲渡(5年超)の所有期間の違いで、税金の額は大きく変わります。

| 所得税 | 住民税 | |

|---|---|---|

| 長期譲渡所得 | 15.315% | 5% |

| 短期譲渡所得 | 30.63% | 9% |

調節できるなら、長期譲渡になるように調節を

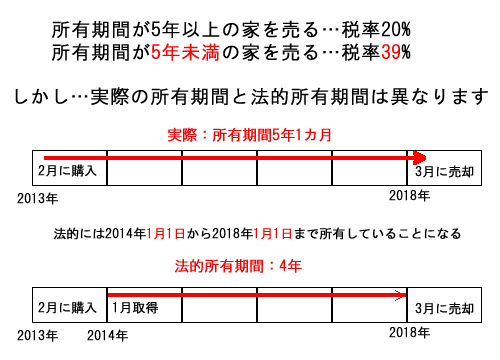

極端な例ですが、たった1日違っただけでも税率が20%弱も高くなってしまうことも。可能であれば譲渡する日を調整して長期譲渡となるようにしたいところです。なお、この所有期間は『買った年から売った年の1月1日』で計算します。たとえば5年前の2月に購入した不動産を今年の3月に売却した場合。実際の所有期間は5年1ヶ月です。

しかし、購入した年(5年前)の1月1日の時点では所有していなかったため、この譲渡期間の計算方法では所有期間4年となってしまいます。満5年を経過したから大丈夫だと思い込んでしまうと、高い税金が課税されてしまうこともあるので注意。購入してから5年前後で実家を譲渡する場合は、とくに注意が必要でしょう。

また、相続した子が自宅として居住していた場合は「居住用財産」とみなされ、10年超所有の場合の軽減税率の特例も所有期間により対象となります。

関連記事

実家を売る際の税金対策ポイント③:取得費の計算

相続した実家を売却した際の利益である譲渡所得には、税金がかかります。譲渡所得は実家を売却した金額から『取得費』と譲渡費用を差し引いて計算しますが、譲渡所得を少なくできれば税金も低く抑えられます。

取得費とは、相続した実家の購入代金・建築費・購入手数料・設備費などで、購入代金や家屋の建築費は減価償却費用相当額を差し引いた額。それらの額は実家を購入した当時の契約書や領収書などで分かります。

相続税の取得費加算

また、「相続税の取得費加算」という特例もあります。相続発生を知った日から3年10ヶ月以内に譲渡した場合は、相続税の一定額を取得費に加算できる可能性もあります。

相続した実家を売却する時点では、取得費がいくらかかったのか不明になっていることもあるでしょう。実家を購入してから年月が経過している場合や親から相続した場合などです。

5%ルール

取得費が分からない場合には、『5%ルール』を使うことができます。5%ルールとは、売却した実家の売買金額の5%を概算で取得費とできるもの。不明だからと言ってゼロ円では困ってしまうので、このルールは大変助かりますね。

しかし、バブル期のように高値で取引されていた時期に実家を購入していたのなら、取得費はもっと高額だったはず。5%ルールだと税金面で損をしてしまうことも多いので、極力調べるようにしてください。

実家の購入時に住宅ローンを組んでいた場合には、抵当権の設定額が記載されている「登記簿」や金融機関の「返済予定表」が証明に使用できることも。あくまで借入金の額の証明に留まりますが、それが5%以上であれば申告の際にメリットがあります。

また、実家購入の際にローンを組まなかった場合でも、代金送金の通帳記録や小切手の振出記録が残っていれば使用できる可能性もあります。

実家を売る際の税金対策ポイント④:被相続人の居住用財産(空き家)を売ったときの特例

マイホームの売却には「居住用財産の3,000万円特別控除」という制度があります。金額的に、個人には大きな控除となるでしょう。この控除は「自分が住んでいる」という要件で、いわゆるマイホームが対象ですので、別荘や仮住まいでは認められません。

しかし、昨今の空き家に関する社会問題の増大もあり、地方の空き家政策の一環として一度も住んだことのない親の自宅であっても「一定の要件」を満たした場合は「被相続人の居住用財産(空き家)を売った時の特例」が期間限定で適用されることになりました。前述の特別控除と同じく最大3,000万円までの税金の控除が可能です。ただし、税金の控除額は同じでも要件が少し異なります。

一度も住んだことがない親の空き家を売った時の控除特例の要件

- 昭和56年5月31日以前に建築されたこと。(旧耐震基準)

- 区分所有建物登記がされている建物でないこと。(マンション以外)

- 相続開始直前に被相続人以外が居住していなかったこと。(人に貸していないこと)

- 相続または遺贈によるもの

- 一定の耐震基準を満たすか取り壊して売却すること

- 売却代金が1億円以下

- 相続開始から3年目の年の12月31日までに売却

(※上記2つの要件は他にもあります。詳しくは国税庁HPをご参照ください)

特例が使えないのなら節税を!

昭和56年6月1日から……いわゆる新耐震基準の実家を相続した場合、この控除の対象外となってしまいます。そのような控除対象外の実家の場合、築年数が新しいことや新耐震基準なので当時の購入代金が高いこともあるでしょう。

先に述べた取得費へ計上できる金額も多くなるでしょうから、特例の控除の代わりに取得費の部分で少しでも節税を心がけることをお勧め致します。

関連記事

税金がよくわからない……そんな人は不動産屋を頼る手段も

税金の知識や控除に関してはポイントを押さえておく程度でも良いです。ここで紹介した控除は併用できないものもありますので、「餅は餅屋」の考えで、最寄りの税務署や税理士に相談すると話がよりスムーズになるでしょう。

物件の価格によって税金の額は異なります。たとえば、長期譲渡(5年超)にするためだけに実家を所有するよりも、敢えて早々に処分して3,000万円の特別控除で譲渡所得の額を控除するほうが合理的という場合もあるでしょう。専門家のアドバイスを受けて、適切に相続した実家の売却をしてください。

税金部分のサポートもしてくれる不動産会社

ほとんどの人にとって家の売却は、初めてで分からないことだらけ。それは当たり前です。具体的な実家の売却を考えるのであれば、不動産売却の経験豊富な不動産会社に頼むのが一番。税金面の知識が一通りある不動産会社も少なくありません。

実績豊富な不動産会社に実家の売却をお願いすれば、一か所で税金のことも家の売却も相談できます。そのような不動産会社を探すためには、一括査定サイトを使うと便利なのでチェックしてみてください。

オススメの不動産一括査定サイトは2つあります。一つは大手不動産会社6社が登録されているすまいバリューです。

2つめはLIFULL HOME’Sが運営しているHOME’Sです。こちらは約2,800社の不動産会社が登録しておりどんな会社なのか説明も具体的です。

まとめ:家を売るとき、税金面で損をしたくない!

この記事では以下の内容を紹介しました。

税金面で損をすることのないように、きちんと知識を身につけておくべきです。また、よくわからないのなら専門家を頼ること。くれぐれも、わからないまま放置しないようにしてください。

監修者:玉井 伸樹

経歴:(株)ウィルゲイツ・インベストント勤務。ゼネコン、不動産ファンドを経て、(株)ウィルゲイツインベストメントの創業メンバー。不動産、建築に広範な知識を有し、近年は太陽光発電等様々なアセットのソリューションにアプローチ。宅地建物取引士・一級建築士。