目次

不動産にかかわる3つの評価額とは?実際の売却価格と何が違うのか

住まいの価値を決めるルールと自分の家の価値の調べ方をお伝えします

不動産を所有している人であれば、『評価額』という金額を聞いたことがあるはずです。聞きなじみの無い方もいると思いますが、評価額はマンション・一戸建てなど、全ての不動産につけられている価値を見る指標の一つで売買価格とは全く異なる金額です。

世の中に流通している全ての不動産(一戸建、マンション、ビル、投資用賃貸物件など)には、

- 『不動産を売買するための価格(売買価格)』

- 『税額を計算するための価格(評価額)』

が算出されています。

『不動産を売買するための価格(売買価格)』は皆さんが良く目にしている、不動産の売却・購入する際に利用している価格のことです。居住用・投資用、マンション、一戸建てなど、市場には様々な不動産が流通しており、需要と供給のバランス、過去の成約事例、各不動産の個別条件(駅距離・日当たりなど)などを加味して売買価格が形成されています。

各エリアに、マンション・一戸建ての相場価格は存在していますが、新築・中古問わず、売買価格は時価となります。景気動向や需給バランスなどによって金額は変動します。

また、不動産の売値と査定価格は異なります。不動産一括査定サイトなどを使えば、複数の会社に見積もりを取ってもらって売却する場合の目安の金額は分かるかもしれません。しかし、実際にその家を売却した場合、値下げする可能性もあり高い確率で査定価格より値下がりします。

あなたのお住まいの査定額を調べる方法

多くの方がご相談に来られる「家の評価額を知りたい」というのは家を売った場合の売値のことであるケースが多いです。先ほどもお伝えしたように、売値は正確なところは分からないのですが近い見積額を算出することはできます。

もし、家を売りたいと思っているのならばいくつかの不動産会社にお部屋を見てもらって見積もりを出してもらって比較検討してもいいでしょう。まだそこまで具体的に売りたいわけじゃないという場合は、不動産会社に個人情報を渡さず査定するHOME’S匿名査定やAI査定という方法もあります。

査定額は近くの不動産物件売買履歴をもとに算出されます。もし同じマンション内で1年以内に売却された物件があれば、査定額はその金額に近い可能性は高いです。間取りや階数、方角によっても異なりますが同じマンションならば駅からの距離といった立地条件は同じです。

査定額よりも大きく値上がりするという可能性はあまりないのですが、下がりすぎない対策はできます。掃除や片付け、バルコニーのメンテナンス等です。実際に購入希望者が内覧に来た時に、生活感がありすぎれば売却成立しないとか、大幅な値下げを要求される可能性はあります。

また、あなたの不動産にとっていい不動産会社を選んで売却をお願いすることも重要です。例えば、築年数がたっているマンションを売却する場合、「古いからあまり高く売れない」と判断する不動産会社もいるでしょう。一方でノベーションして暮らせる家を探しているお客さんを多く抱えている不動産会社に依頼すれば、高めの売値で売却できる可能性もあります。

税金計算のための不動産の評価額

これに対し『税額を計算するための価格(評価額)』ですが、これは不動産にかかわる税額を計算するために用いる価格のことです。固定資産税、都市計画税、相続税、贈与税など、マンションや一戸建などの不動産を購入・所有する場合、多くの税金が課税されることになります。

先述した通り不動産の売買価格は経済状況などの外的要因に影響を受けますし、親族から安くマンションを購入している可能性が無いとも言い切れません。評価額と売買価格、2つの金額を設ける必要性を疑問に感じている方も多いのですが、平等に課税するためには売買価格とは別に評価額を算出しておく必要があると言えるでしょう。

これらの評価額は基本的に年度途中で金額が変わることが無いので、最新の評価額を1度だけ確認して頂ければ問題ありません。ただ、評価額(公示地価、路線価、固定資産税評価額)の発表時期はそれぞれで異なります。評価額の発表時期は後述するので、必ず最新の評価額を確認するようにして下さい。

マンションと一戸建てで評価が異なるところ

また、マンションを所有している方は、事前に共有持分を確認しておきましょう。一戸建ては、所有者のみで土地を所有していますがマンションは違います。マンションの敷地は共用部分を含め、複数の区分所有者全員で所有しているので、「私が所有していはマンション敷地内のここです」と主張することが出来ません。

なので、マンションの区分所有者は、共有持分が分からなければ所有マンションの評価額を確認することが出来ないのです。登記簿謄本やマンションの売買契約書に記載されているので、正確な評価額を知りたいのであればマンションの持ち分割合は必ず確認して下さい。

マンション・一戸建ての税金はどうやって決まっているの?評価額の調べ方は?

それでは、評価額を具体的に確認していきましょう。まず、評価額の種類ですが、

- 相続税評価額(路線価)

- 固定資産税評価額

- 公示地価、

この3つを理解しておけば問題ありません。

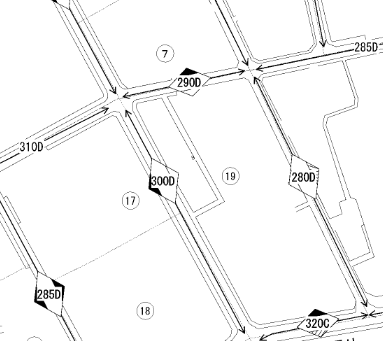

①相続税評価額(路線価)

これは、『相続税』および『贈与税』の税額を計算するときに用いられる評価額のことで、路線価と言った方が聞きなじみがあるでしょうか。 路線価とは読んで字のごとく路線に各路線定められている価格のことを言うのですが、国税庁が毎年7月に更新され、国税庁HPおよび各税務署にて確認をすることが出来ます。

この金額は、地価公示価格や実勢価格、鑑定評価などを基準として決められているので実際の不動産価格とかけ離れた価格になることはありません。また、毎年更新されることから、1年間はどんなことが起きても変わることはありません。

路線価の決め方1・路線価方式・計算方法

宅地の評価額=路線価/㎡×宅地面積(㎡)

もし、対象不動産の路線価が定められていない場合は、倍率方式で相続税評価を計算します。

路線価の決め方2・倍率方式・計算方法

土地の評価額=固定資産税評価額×評価倍率

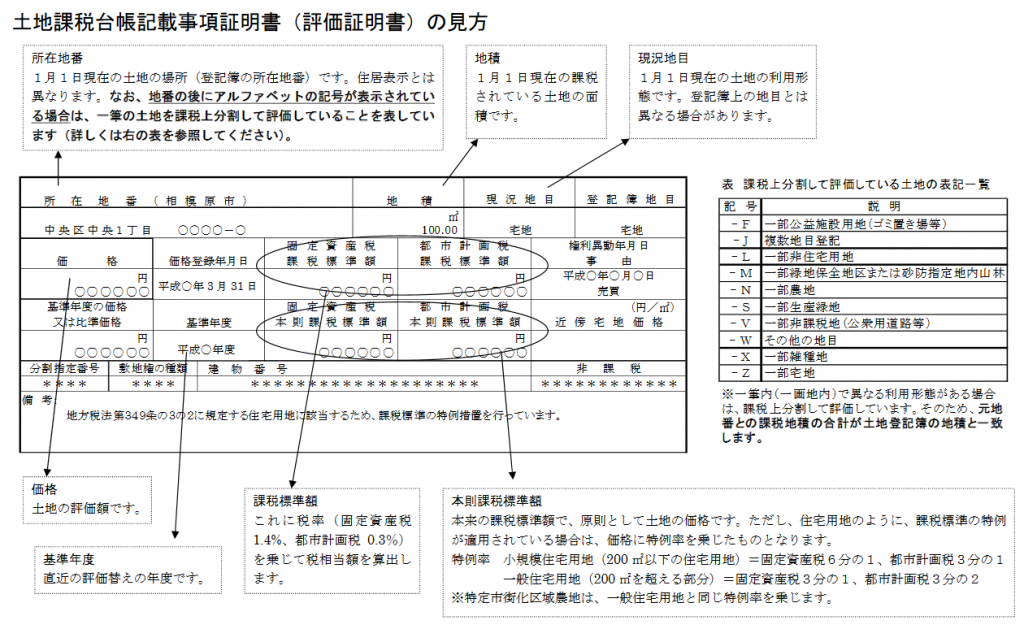

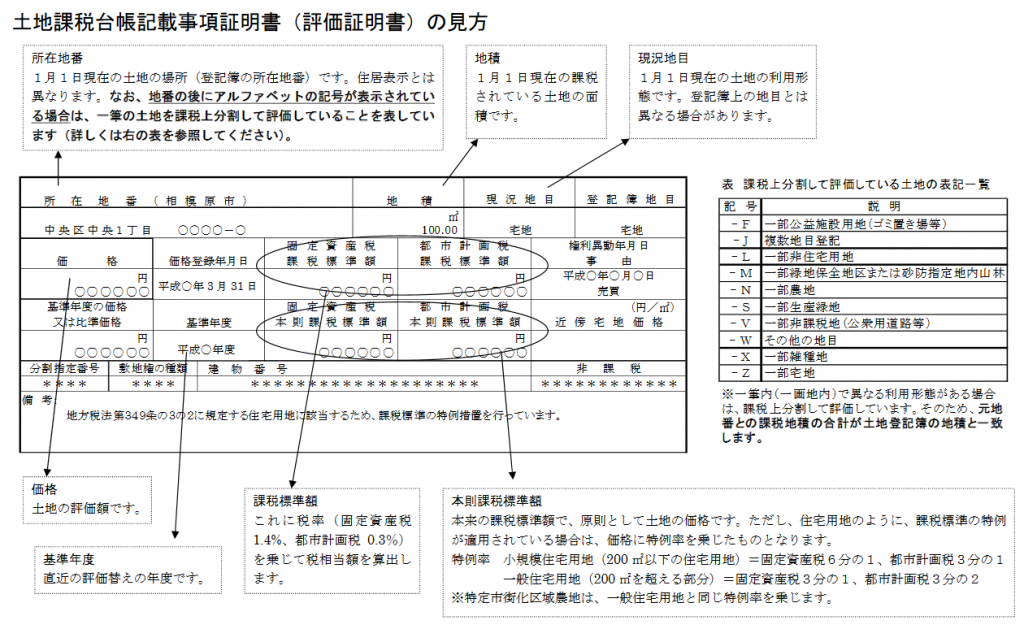

評価倍率表は、国税庁HPおよび各税務署にて確認することが出来ます。建物の評価額は『固定資産税評価額』と同じなので、納税通知書や役所に備え付けられている評価証明などで確認することが出来ます。

②固定資産税評価額

これは、不動産を所有していると毎年課税される『固定資産税』の基になる評価額です。上記2つの税額は、ここで算出された評価額に税率を乗じて計算します。

固定資産税額:固定資産税評価額×税率

固定資産税評価額の算出にあたっては、現地確認もしくは航空写真を利用して作業を行っています。全国に存在する全ての不動産の評価額を算出するのですから、件数は膨大です。このことかた、固定資産税評価額については3年に1回の評価替えとなるので、毎年確認する必要はありません。

なお、宅地の評価額には『小規模宅地の特例』という減税措置が設けられており、要件を満たしている宅地であればマンション・一戸建て問わず宅地部分の評価額が安くなっています。

建物の評価額

次に、建物の評価額に関してです。評価額算出のためと言えども、一軒づつ室内を調査させてもらうことは現実的ではありません。なので、建物の再建築価格方式にて評価額の計算を行っています。

建築費はエリアによる違いは関係なく、構造(木造、RC造など)や築年数、専有面積、の違いによって評価額が変わわります。当然、新築住宅よりも中古住宅の方が、建物評価額は安くなります。これらの評価額は、4月以降各市区町村役場にて最新の評価額を確認することが出来ます。

また、評価証明書、固定資産税納税通知書(5月ごろ送られてくる)にも評価額は記載されているので、お手元に書類がある方は1度確認してみてください。なお、新築一戸建、新築マンション、新規分譲される土地については評価額の算出は出来ないので、ご注意下さい。 売買しなくても固定資産税は不動産を所有している限り支払わなくてはいけません。予想外に高すぎたり、諸事情で払えなくなり家を手放す方もおります。

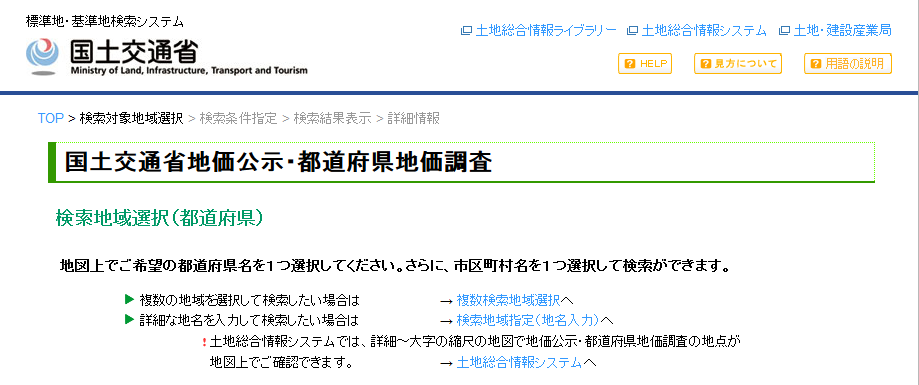

③公示地価

公示地価とは、国土交通省が毎年3月に発表される土地価格/㎡のことです。東京都内に限らず全国20,000万以上に定められている基準地が対象とされているので、公示地価に関しては、実勢価格の目安にも利用されています。

仮に、基準地に一戸建てやマンションが建築されている場合であっても、更地であるものとして地価を算出しているので、非常に信頼性の高い数字ということが出来るでしょう。

国土交通省のHPで、過去の地価も含めて確認することが出来るので、同エリアの地価の推移なども確認してみるのも良いのではないでしょうか。2008年のリーマンショック後に全国的に大きく下落し、関東が先に値上がりはじめました。エリアによっては公示価格も下がっている地方もあります。

マンション・一戸建てを相続した時の税額は自分で計算できる?

複雑なので税務のプロに相談しましょう

ここまで、3つの評価額について確認をしてきました。

ここで注意して頂きたいことがあります。正確な評価額も税額も素人では計算できません。相続税額を計算するために評価額を調べている方が多いのですが、特例も多く専門知識を持っている人でなければ正確な評価額は算出来ません。

土地の形状、高低差の有無、奥行きの長さなど、細かな補正を行い評価額は算出されているので、考えている以上に複雑です。さらに、税額の計算方法も不動産以外の財産が絡んでくるため、税理士の先生でなければ難しいでしょう。最近では、不動産売買時の登記や相続手続きを自身で行おうとする方もいるのですが、これは危険です。司法書士報酬や税理士報酬を節約するのが目的のようですが、リスクが大きすぎます。評価額を簡単に計算する方法も、税額を簡単に計算する方法も無いので、費用はかかりますが専門家に依頼するようにして下さい。

関連記事