目次

固定資産税は、中古マンションを所有している限り永遠に納めなければいけない地方税です。固定資産課税標準額(以下評価額といいます)は、土地30万円、家屋20万円以上の不動産に課税される税金です。よほど利用価値がない不動産以外は課税されます。これから中古マンションを購入しようとしている方は、必ず関わらなければならない税金です。

中古マンションの固定資産税の金額はこうして決められる

評価額は購入価格が基準ではなく、固定資産評価基準に基づき算出されます。これは3年に1度、見直しされているものです。なお、一般的に建物は古くなればなるほど、評価額が下がります。

中古マンションの固定資産税を納税するときの基本

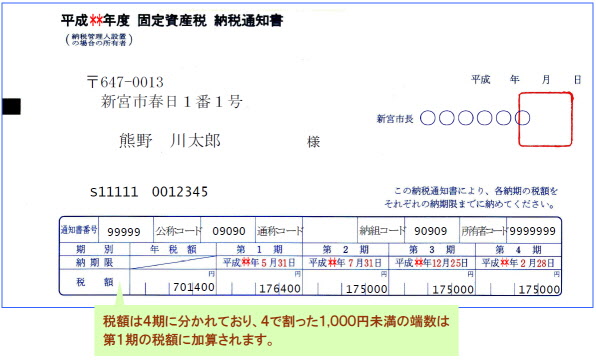

固定資産税は、年度で4回に分けて分割納付が認められている珍しい税金です。なお、大きな注意点があり、1月1日現在の所有者に課税される税金で、年の途中に売却した場合でも納税義務者は変更となりません。つまり、2月に物件を売却したとしても、納税の義務は元の所有者にあります。

中古マンションの売買金額には、固定資産税も考慮されることが多い

ただし、それではあまりにも元の所有者がかわいそうでしょう。ということで、不公平感を無くすために、中古マンションの売買をする際は売買代金とは別に、売主、買主間で固定資産税の日割り清算をすることが多いです。清算をするか否かは、取引に関与している不動産会社に確認をしてみましょう。

ちなみに、基本的には同じ中古マンション同じ専有面積なら、階数による税負担の違いはありません。しかし、タワーマンションなどは階数によって価格差が激しいケースもあります。そのため、補正がかけられるようになりました。

夫婦共有の中古マンション特有の納税義務

中古マンションを夫婦共有で購入される方も多いと思いますが、もし、夫が固定資産税を払わない場合、どうなるでしょうか?妻は、自分の分の固定資産税を払えば済むように思うかもしれません。しかし、法律の規定は違います。自分の分だけでなく、全体の課税額を納付する必要があるのです。

固定資産税には連帯で納付する義務がある

これを「固定資産税の連帯納付義務」と呼びます。また、婚姻の有無に係わらず、親兄弟といった関係においても中古マンションは全て連帯納付義務が適用されます。ただし、マンションの敷地などの共用分は、この制度の適用除外です。同じマンションの他の部屋の所有者が固定資産税を滞納しても、あなたに請求が来ることはありません。

関連記事

中古マンションの固定資産税は同じ専有面積でも課税額が違う

同じような立地で専有面積も同じ2つのマンションがあるとします。その条件なら、固定資産税の課税額も同じだと感じるかもしれません。しかし、全く同じになることはほぼありません。

立地や専有面積が同じでも、固定資産税が変わる理由を今から解説します。

中古マンションの固定資産税は場所によって変わる

固定資産税の土地の部分に関する税額の計算の元となるものは土地価格です。税額の元となる土地の評価額は、公示価格の70%を目安に設定されています。したがって、公示価格が高ければ高いほど、評価額は増加します。公示価格は時価に近い数字になるように算出していますが、発表されるのは1年に1回。必ずしも時価と同じではありません。

中古マンションの固定資産税は行政によって変わる

固定資産税は課税主体(各市町村、東京23区の場合は東京都)が課税する税ですが、課税主体によって税率が違います。基本の税率は地方税法により1.4%となっていますが、この規定、法律の改正前は最高2.1%課税することができました。実際、現行の規定でも1.4%を超える税率とすることが認められています。いくつか例を出してみましょう。

- 北海道夕張市1.45%

- 宮崎県日向市1.6%(ただし、都市計画税は無し)

- 三重県名張市1.7%(ただし、都市計画税は無し)

このように固定資産税は行政によって変わります。わずかな違いに思えるかもしれませんが、不動産の評価額自体が高額なため、少しの税率の違いで固定資産税の金額は随分と変わってしまうのです。隣接市町村のどちらで購入しようか検討している場合は、二つの市町村の税率を比較してみてはいかがでしょうか?

土地の持ち分が多いと固定資産税は上がる

固定資産税は、土地評価+建物評価によって算出されます。同じ専有面積のマンションであっても、土地の持ち分が広ければ広いほど、税負担が上昇します。敷地が広いマンションはゆとりがあって良いですが、税負担が増える側面もあるのです。

共用部分が広く豪華な中古マンションは、固定資産税にも影響がある

建物評価額は、専有面積の評価+共用部分の持ち分評価ですので、共用部分の持ち分面積が広いほど、評価額は上昇します。また、昨今共用部分にゲストルームやジム、プールなどが付いているマンションもありますが、これらの共用設備は使わなかったとしても区分所有者である以上、固定資産税が課税されます。

建築材料が高価な中古マンションは、固定資産税が上がる

建物の評価額は、建物の面積と建築材料によって計算されます。たとえば、床がPタイルの材料と大理石の床では、当然の事ながら建築費は全く違います。外壁はモルタルの壁より、タイル張りの壁が施工費も高く、評価額も上昇します。室内に置いても、床暖房の有無、システムキッチンのグレードなど各種設備が豪華であればある程、評価額はupします。評価額が上がれば、当然のように固定資産税も高くなってしまうのです。

中古マンションの固定資産税:2つの減税制度

固定資産税には、減税制度があります。ここで簡単に解説していきたいと思います。

中古マンションの固定資産税減税制度①:築年数による減税

中古マンションの減税はないと思い込んでいる方も多いのですが、新築から5年が経ったマンションは(3階建て以上の耐火構造・準耐火構造住宅)、建物の固定資産税が2分の1になる制度があります。この制度が適用されるのは1戸あたり120平方メートルのマンションまでとされていますが、ほとんどのマンションはこの範囲に入っているのではないかと思います。

中古マンションの固定資産税減税制度②:小規模住宅用地

土地200㎡まで土地評価額を6分の1にする特典があります。この土地の面積はマンション購入の場合、そのマンションの敷地全体の面積を住戸の戸数で割った面積で算出されます。

固定資産税以外にかかる所有税とは

ここまで固定資産税に絞って解説をしてきました。しかし、実は固定資産税以外にも「不動産を所有しているだけで課税される税金」があります。それは都市計画税という税金。市街化区域という地域に指定された不動産に対して課税されます。

市街化区域に該当しているかどうかは、行政で確認できますが、住宅が立ち並んでいる所はほぼ市街化区域と考えても良いでしょう。最大で0.3%課税されますので、固定資産税の標準税率と合わせて1.7%の負担になります。こちらも課税主体により、税率が変動します。

まとめ:豪華な中古マンションは固定資産税が高くなる

この記事では、固定資産税の解説をしました。

中古マンションの購入前は、どうしても豪華な設備や共用施設に目が行きがちですが、固定資産税を考慮すると本当に必要なものなのかどうか一考の余地があると言えます。中古マンションの購入する際は、固定資産税の負担も確認することをお勧めします。

※税特典の適用を受けようとする場合、記事外の要件もありますので税務署等に確認をしてください。

監修者:鈴木 良紀

経歴:東京理科大学卒業。大手ゼネコン、ディベロッパー、不動産ファンドを経て、(株)ウィルゲイツインベストメントの創業メンバー。不動産、法律に広範な知識を有し様々なアセットのソリューションにアプローチ。保有資格:宅地建物取引士、ビル経営管理士、一級土木施工管理士、測量士補。執筆活動:投資僧