目次

土地や家といった不動産を相続される方は多いですが、税金を考慮すると用途がない土地は相続から3年以内に売却したほうが良いです。ここでは普段なかなか聞くことのない、相続した不動産の売却にかかる税金について詳しく紹介します。

相続した土地をいまだに放置している……相続した土地を有効活用するわけでもなく売却するわけでもない。そんな方も多いのではないでしょうか?しかし、相続しただけの土地のために高い税金を取られてしまうのは明らかな損です。

放置すると相続で取得した家や土地が売却時に税金が発生

相続時:譲渡に関する税金計算も理解する必要がある

遺産相続で思いがけず取得した古い中古の一戸建てなど、活用する目的が見つからず空き家のまま……誰にも相談できず困っているケースも多いようです。また、以下のような意見から相続した不動産や土地をあえて放置している方もいるでしょう。

- 「不動産を売る場合の税金は確か5年を前後に変わると聞いた」

- 「3年以内に売却すると税率が高いはずだけど」

- 「田舎の実家を相続したけど売っても安いしそのまま放置している」

しかし、税金を安くしたいのであれば、実際は相続から3年以内に土地や不動産を売却してしまうべきです。その理由を詳しく説明します。

相続した土地を放置して3年以上たつと売却時に税金があがる

①:相続した土地や不動産を売却するときの税金計算方法

遺産相続で家・土地を譲り受けた場合も、不動産を譲渡する(売る)場合も、税金計算方法は同じ。 ここで譲渡時の税金計算式を説明します。

課税譲渡所得金額の算定

譲渡価格 -(取得費+譲渡費用)- 特別控除額(一定の場合)= 課税譲渡所得金額

(※出典:国税庁HP )

「譲渡価格」とは土地や不動産を売却した金額です。

その金額から土地や不動産を取得した時の費用、売る時にかかった手数料などの費用を足した金額を差し引いて、特別控除額を引いた金額が「課税譲渡所得金額」です。

さらに、居住用の不動産で一定の基準を満たすものについては「3,000万円の特別控除」があります。地方の土地や不動産を相続したケースでは、この特別控除だけで税金がかからない場合が多いでしょう。

一定の条件を満たしている土地や不動産を3,000万円以下で売却した場合、税金はかかりません。

関連記事

②:相続した土地:取得期間で売却時の税額が変わる

土地の売却時、短期譲渡所得と長期譲渡所得に注意

譲渡時の税率は売った時点によって税率が異なります。

土地や建物を売った年の1月1日現在で、その土地や建物の所有期間が5年を超える場合は「長期譲渡所得」に、5年以下の場合は「短期譲渡所得」になります。

相続によって土地建物を所得した場合の所有期間は被相続人(親等)の所有期間も合わせて計算します。相続時から相続人の所有物になりますが、被相続人の所有期間も足されるので、大抵は長期譲渡所得が適用できる所有期間になるでしょう。

10年以上の居住で特例が受けられる

2017年8月1日に売却した場合、2012年1月1日以前に所有していれば長期譲渡所得、2012年1月1日以後なら短期譲渡所得です。

- 短期譲渡所得 所得税30% 住民税 9% ……合計39%

- 長期譲渡所得 所得税15% 住民税 5% ……合計20%

さらに10年以上居住している場合は「10年超所有軽減税率の特例」があります。

マイホームを売った年の1月1日現在でマイホームの所有期間が10年を超えていれば、税率の軽減があります。詳しくは以下のとおりです。

- 6,000万円までの部分 所得税10% 住民税4%……合計14%

- 6,000万円を超える部分 所得税15% 住民税5%……合計20%

所有期間は被相続人が所有している期間も加算されます。しかし、被相続人と同居していない場合は「居住用」の要件を満たしません。

したがって、相続人はその家に住まなくなってから3年目の年末までに売却しなければ、この10年超所有軽減税率の特例は受けられなくなります。

もしも同居しなければ、相続時から3年目の年末までです。ここでも3年という期間は非常に大事です。10年超所有軽減税率の特例と3,000万円控除は併用できるので、税的にはかなりのメリットがあります。

相続した土地や不動産は、5年以内に売却すると税率が高い

通常は土地や不動産を取得してから5年以内に売った場合は税率が高く、5年を超える場合は税率が安くなります。そして、先程説明した3,000万円の特別控除や軽減税率を受けるためにはそれぞれ要件があります。

今回の記事では説明を省略しますので、詳しくは国税庁HPをご覧いただくか税務の専門家である税理士へ確認してください。

③:重要!土地売却で利益が出なければ税金は課税されない

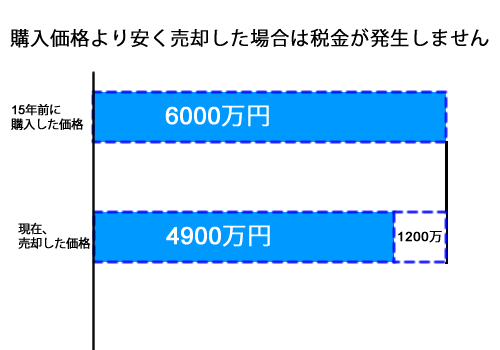

土地や不動産を売却しても、利益が出なければ課税の対象にはなりません。ここで具体例を紹介します。

具体例

たとえば15年前、結婚と同時に新築で購入したマンションがあるとします。購入時は6,000万円しましたが、築15年目で経年相応の劣化がありました。周囲も新築マンションの供給が続いたため、不動産業者の査定は4,800万~4,900万の間と出ました。

実際に売れた金額が4,900万だとすると、6,000万‐4,800万で1,200万の損失が出ました。このケースではマンションの売却による利益がないため、税金の課税はありません。面倒な取得費や譲渡費用などを計算する必要もないのです。

簡単に言うと土地や不動産売却に課される税金は「儲かった部分」が対象だからです。売却の際に「損失」が出ている場合は課税されません。

④:相続した土地の取得費用がわからない場合

課税される可能性が高い物件の代表格は取得したのが両親ではなく、祖父母の場合です。戦後間もなく取得した土地や不動産をあなたが相続したのであれば、課税対象になってしまう可能性が極めて高いでしょう。

その理由は、貨幣価値の変化です。当時の貨幣価値が現在より限りなく低いため、どうしても売却金額が取得した時の金額より上になってしまいます。

具体例

実際にあった例を紹介します。世田谷区内にある23坪の狭小地の売却を依頼された時の話です。該当する不動産の購入時期は昭和30年前後。4軒の建売で購入したそうですが、依頼主には「何百円、何千円だった」という記憶しかなく、当時の契約書も出てきませんでした。

私の査定額は5,300万円。仮に取得費用が5,000円だったとしても課税は免れません。このようなケースのために概算取得費という制度があり、採買代金の5%と実際に購入した価格のどちらか「高いほう」を取得費として採用することが認められています。

そうしないと戦前、あるいは明治から受け継いできた由緒ある土地の場合、とんでもない安い取得費用しか計上できず公平を欠くことになるからです。

相続で取得した土地などの不動産を譲渡するときの特例措置

遺言や遺産相続で不動産を取得したときは、相続時に支払った相続税が譲渡時の取得費に算入できる特例があります。

ただし、この特例の大前提は、相続税の課税対象になる不動産であることです。

相続時に相続税という税金(国税)を払ったのに、また不動産を売却する場合にも税金を支払う必要があるとすれば負担が大きいため、相続時に相続税を収めた場合にのみ、特例措置によって取得経費に算入し課税標準額を減額する事で税金を少なくするものです。

これを「相続財産を譲渡した場合の取得費の特例」といいます。詳しくはこちらをご参照ください。

(出典:国税庁HP )

この特例を受けるには期限内に不動産を売却する必要があります。期限は、相続税の申告期限から3年以内です。

この期間内に手続きをすれば税金を少しでも安くできます。なお、相続税の申告納税の期限は、相続を開始した日の翌日から10カ月以内です。

相続した土地の相続税:どのくらいまでが取得費?

基本的にこれは「税務」ですから間違いがあるといけません。税金の専門家である税理士に相談するか、国税庁TAXアンサーに電話するなど必ず確認を取ってください。

また、税制はこまめに改正されます。この記事も2021年7月のものですが、古い記事には旧制度の税率が書かれている場合もあるので、最新の記事を読むように心がけてください。そこで特例を適用した場合の相続税はどの位取得費に参入できるのかというと、少し難しいのですが以下のとおりです。

取得費に加算する相続税額 = その人の相続税額 × その人の相続税の課税価格の計算の基礎とされたその譲渡した財産の課税価格/(その人の相続税の課税価格+その人の債務控除額)

相続した土地の税金:特例を受けるために必要な書類は?

特例を受けるためには確定申告を行う必要があります。確定申告の際には以下の書類が必要です。

- 相続税申告書の写し

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

このように土地や不動産の相続が発生した後3年以内に不動産を売却する場合、節税することができるわけです。

相続した土地を売却をしたいのなら、まずは一括査定!

相続した自宅を売却するのであれば、まずは査定をしてもらうことです。一括査定サービスが便利なので、利用すると良いでしょう。

おすすめはすまいValueです。大手不動産6社からの査定を一括で申し込めます。もちろん査定は無料です。

すまいValueは不動産業界をリードする6社が運営する不動産売却ポータルサイトです。

また、買取を考えるのなら、買取専門の業者に一度相談してみましょう。おすすめは買取博士です。査定や手数料は無料ですし、買取してもらった後の物件への責任はなし。なるべく早く物件を現金化したい方にもおすすめです。

https://kaitorihakase.jp

https://kaitorihakase.jp相続税申告期限日から3年以内に土地や不動産を売却しよう

相続した土地や不動産:3年以内の売却なら節税ができる可能性がある

この記事では以下の内容を紹介しました。

相続によって取得した不動産の最大の節税施策は以下の3つです。

- 3,000万円の特別控除の特例

- 10年超所有の場合の軽減税率の特例

- 相続財産を譲渡した場合の取得費の特例

親と別居状態での相続では、相続した瞬間に自分は住んでいないので居住用資産ではなくなる場合が多いです。

さて、注意したいのは「3年」という期間です。3年を過ぎると優遇措置が受けられなくなります。相続が発生したらこの3年がいつ来るのかを強烈に意識する必要があります。相続時から3年ではなく、それぞれ要件があるので計算方法には注意してください。

監修者:鈴木 良紀

経歴:東京理科大学卒業。大手ゼネコン、ディベロッパー、不動産ファンドを経て、(株)ウィルゲイツインベストメントの創業メンバー。不動産、法律に広範な知識を有し様々なアセットのソリューションにアプローチ。保有資格:宅地建物取引士、ビル経営管理士、一級土木施工管理士、測量士補。執筆活動:投資僧