目次

住み替えのために、知っておくべき税金の知識を解説しています。大きく分けて、住宅売却した時に利益を得た場合と損失を被った場合があり、いずれも要件を満たせば税金負担が軽くなる制度です。これから住み替えの予定がある方は、必ずチェックしてください。

知らないと損をする住み替え時の税金

住み替えでマンション売却の利益が出ても税金ゼロ

一般的に住宅は住み始めてから価値は下がっていきます。ただし、駅近のマンションなどの需要の高い住宅は、売却すると利益を得ることもあります。

それでも、マイホームは投資用不動産とは違い、利益目的で購入しているわけではありません。そのため、住み替えで売った家が購入時より高くても、税金の負担は軽減されます。金額によっては利益が出ても税金を払わずに済みますので、必ず確認しておきましょう。次のような流れで特例について解説していきます。

- 利益が出た場合:売却のみ/住み替え

- 損失が出た場合:売却のみ/住み替え

住宅売却・住み替えで利益が出た場合に使える特例

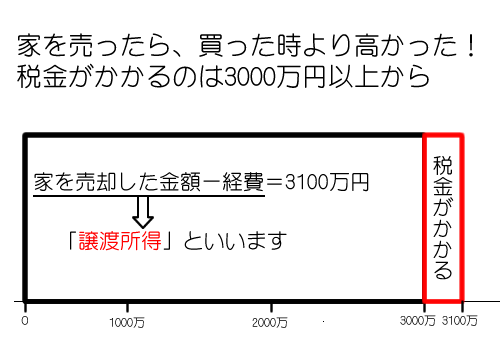

3,000万円までは税金控除できる

住み替えなどで住宅を売却する場合、利益(譲渡益)から3,000万円を控除できます。この制度を3,000万円特別控除と言います。この3,000万円は「受取額」から引かれるのではなく、「譲渡所得」から引かれます。

譲渡所得とは、不動産屋に支払う仲介手数料などの経費を引いた後の金額。所有期間や居住期間(10年以上住んでいるなど)の要件はありませんので、マイホームの売却であれば適用しやすい制度となります。

3,000万円特別控除のおもな要件

- 現在、住んでいる住宅であること

- 住まなくなった日から3年目の年の12月31日までに売却すること

- 他の特例を適用していないこと

詳しくは、お近くの税務署に問い合わせるか、下記のサイトを参考にしてください。出典:国税庁 「No.3302 マイホームを売ったときの特例」

10年超所有の場合の軽減税率(6,000万円の利益まで譲渡所得税率が約14%になる特例)は3,000万円控除と併用適用できます。また、買い替えの場合注意したいので住宅ローン減税との併用が出来ない点です。

関連記事

利益(譲渡益)が出ても税金課税率が低くなる

土地の値段が安い時に購入した家を今売ったら、6,000万円以上の利益が出ることもあります。3,000万円控除を適用しても利益が出るケースです。この場合も、さらに要件を満たせば、税率を下げてもらうことができます。この制度を「軽減税率の特例」と言います。この制度は、3,000万円特別控除とは違い、住宅の所有期間が10年を超えている必要があります。

軽減税率の特例のおもな要件

- 所有期間が10年を超えていること

- 親子など特別の関係がある人に売った場合は対象外

適用後の税率(所得税・住民税)

- 6,000万円(譲渡所得)以下の部分 20.315% ⇒ 14.21%

- 6,000万円(譲渡所得)超の部分 20.315%(変わらず)

※譲渡所得は売却額から取得費や譲渡費用を引いた金額です。

出典;国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

「土地や建物を売ったとき」

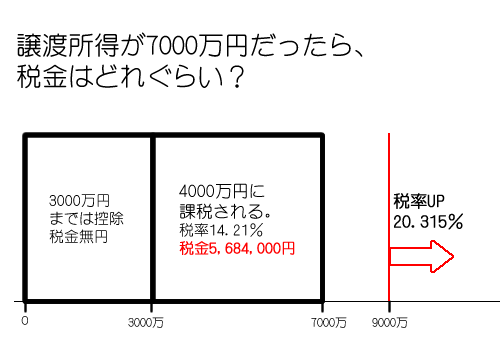

具体例

たとえば、譲渡所得が7,000万円の場合、3,000万円特別控除を適用すると4,000万円となり、6,000万円以下なので税率は14.21%となります。所得税と住民税の合計額は、以下のとおりです。

4,000万円×14.21%=5,684,000円

住み替える場合

住み替える場合の特例(「特定居住用財産の買換え特例」)もあります。買い替えの特例は、先ほどの3,000万円特別控除や軽減税率の特例と併用はできません。買い替え特例は控除や軽減税率のような制度ではなく「繰り延べ」です。「繰り延べ」は、非課税となる制度ではなく、将来、新しく購入した住宅を売却する時まで課税されない制度です。現在住んでいる住宅を売却して利益を得た場合、普通は課税されますが、この課税が繰り延べられることになります。

出典:国税庁 「No.3355 特定のマイホームを買い換えたときの特例」

住宅売却で損失が出た場合に使える税金の特例

損失を翌年以降にも繰り越せる

住宅ローンの残債がある住宅を売却して損失が生じたときに使える特例です。損失分を給与所得からも控除することができます。申告すれば給与天引きされている税金が戻ってきます。

さらに控除しきれなければ、翌年以後3年内に控除することができますので、給与に課税される税金を下げることができます。この制度は、「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」と呼ばれています。

特定居住用財産の譲渡損失の損益通算及び繰越控除の特例 主な要件

- 住宅の売却日の前日で、住宅ローンの返済期間が10年以上残っていること

- 住まなくなった日から3年目の年の12月31日までに売却すること

出典:国税庁 「No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)」

住み替える場合

住み替えで、売却した住宅に対して損失が出た場合、一定の要件を満たせば、給与所得や事業所得などから控除でき、引ききれなければ翌年以後3年内に控除することができます。「居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除」と言います。

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の特例 主な要件

- 譲渡年の1月1日における所有期間が5年超であること

- 買い替えた住宅の床面積が50㎡以上であること

- 買い替えた住宅について10年以上の住宅ローンを組むこと

出典:国税庁 「No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例)」

住み替えするときの税金の仕組み

税金負担を軽減できる制度を見逃さない

この記事では以下の内容を紹介しました。

居住用住宅に対する制度は数多くあります。住まいは生活する上で欠かせないものですので、負担を軽減できる制度がほとんどです。制度によって適用できる要件は異なりますし、要件を満たしていても全ての制度を適用できるわけではありませんので、どの制度を利用するかを含めて検討する必要があります。詳しいことについては、依頼する不動産仲介会社やお近くの税務署に問い合わせましょう。

これから不動産売却予定の方は税金も相談できる会社を選ぼう

ここまで読んで「税金のことも考えて売らないと」と思わなくても大丈夫です。不動産売却の際に、税金の相談もできる会社を選べばいいだけです。不動産会社を探す際は一括査定サイトを使うのが便利でしょう。オススメの一括査定サイトは2つあります。

一つ目は大手不動産会社6社に一括で見積もり査定をお願いできるすまいバリューです。大手なので経験豊富で税金面の相談もできます。

LIFULL HOME’Sが運営しているHOME’Sです。こちらは約2,800社の不動産会社が登録しておりどんな会社なのか説明も具体的です。

家を売る経験は普通の人は人生で1回あるかどうかでしょう。信頼できるプロを探して任せてくださいね。

関連記事

監修者:鈴木 良紀

経歴:東京理科大学卒業。大手ゼネコン、ディベロッパー、不動産ファンドを経て、(株)ウィルゲイツインベストメントの創業メンバー。不動産、法律に広範な知識を有し様々なアセットのソリューションにアプローチ。保有資格:宅地建物取引士、ビル経営管理士、一級土木施工管理士、測量士補。執筆活動:投資僧